O Brasil é reconhecido internacionalmente por ser um mercado com variações cambiais expressivas, com custos de nacionalização acentuado e alta carga tributária.

Além de encontrar o produto ideal para o seu negócio, o empresário precisa descobrir o preço final da importação. E esta não é uma tarefa fácil.

A composição deste preço depende de inúmeras variáveis, como a logística internacional, a carga tributária, as despesas aduaneiras e outras obrigações administrativas e aduaneiras, na qual produto está obrigado.

Isto mostra a necessidade de ter critérios técnicos e objetivos, que permita analisar a viabilidade financeira do preço do produto importado.

Eu divido esta formação de preço em QUATRO PASSOS:

- Preço do Produto

- Logística Internacional (Transporte e Seguros)

- Carga tributária (a maior parte)

- Despesas aduaneiras

Neste conteúdo vou te dar uma visão geral sobre a formação de preço na importação, e ao fim, disponibilizar uma planilha de custos gratuita (a mesma que eu utilizo com os meus clientes).

A FÓRMULA MÁGICA DO CÁLCULO

Calcular o preço do produto importado demanda tempo, paciência para levantar todas as despesas necessárias para a confecção da planilha de custos, e claro, algum conhecimento com o Excel.

Mas é natural que o empresário não tenha esta paciência para executar todas as etapas, e quer um número mágico para achar o preço final.

Em outras palavras, ele quer achar um fator de cálculo, para pegar o preço na origem, e num passe de mágica, achar quanto vai custar aqui.

E esta fórmula existe. Não é tão precisa, que não funciona para todos os produtos, mas que ajuda na ´ideia geral de preços´ para a maioria dos produtos importados.

E não é tão complexo assim. Basta multiplicar por 2x, o preço de origem.

Em boa parte das importações no Brasil, o custo fica em torno de 80% a 100% do preço original (FOB). Assim, se você quer formar rapidamente o seu preço na importação, e não se importa de errar para mais ou menos, basta dobrar o preço que o fornecedor te ofereceu.

Vou te dar um exemplo: Um cortador manual, multiuso, de legumes e frutas, custa na China US$ 2,50.

Eu poderia levantar quantas peças serão embarcadas (para calcular o frete), encontrar a classificação fiscal para identificar a carga tributária, levantar as despesas aduaneiras do local de desembaraço, e juntar tudo isto numa planilha de Excel, e só então encontrar o preço final unitário, correto?

Mas se eu quiser fazer isto de forma instantânea, sem me preocupar com a precisão dos custos, eu dobraria este preço em dólar.

US$ 2,50 x 2, e o produto, no geral, chegaria na minha porta por US$ 5,00.

Utilizando uma taxa de conversão conservadora, por exemplo de R$ 6,00, o produto chegaria na minha porta por R$ 30,00, já com tudo pago.

Mágico, não? Bem, vá com calma porque não funcionam para todos os produtos.

Primeiro, que a quantidade embarcada vai fazer diferença, já que há custos fixos e variáveis.

Segundo, porque para produtos que requer registros prévios, licenças e outras obrigações, o custo desta certificação também vai impactar.

Mas no geral, dobrar o preço do produto é uma forma utilizada por muitos para achar o preço do produto.

Mas você só deve utilizar esta técnica para ter uma ideia geral, ok? O mais importante vai ser planilhar o seu preço com todas as variáveis necessárias.

A FASE COMERCIAL DA FORMAÇÃO DE PREÇO

A primeira fase importante da formação de preço envolve a negociação do preço junto ao fornecedor.

Este é um momento único do comprador, e vai exigir habilidades únicas para conseguir o melhor.

Além do preço praticado, o comprador precisa negociar outras questões como forma e prazo de pagamento, bonificação e ações de marketing, além de prazo de entrega, local de embarque e embalagem personalizada. É o primeiro passo para o sucesso da operação

O documento que formaliza toda esta negociação é a Fatura Proforma. Ela conterá tudo que dissemos acima, e servirá para envio do pagamento no momento adequado.

DEFININDO A LOGÍSTICA INTERNACIONAL

Depois de negociar preço, pagamento, prazo de entrega, é chegada a hora de fazer a coisa acontecer.

E por que isto é importante para a formação do preço? Porque as principais variáveis do custo estão neste momento.

Decidir pela modalidade de transporte, urgência da carga, disponibilidade de embarque, frequência de rota e custo do serviço vai impactar positiva ou negativamente a operação.

A título de exemplo, no começo da pandemia os produtos para a saúde estavam com forte demanda, e o meio mais adequado era o transporte aéreo. E esta é uma modalidade 10x mais cara que o transporte marítimo.

Decidir pelo modal do mar traria uma economia fantástica no custo do transporte, mas o prazo de entrega era o fator mais importante para a situação. Logo, o custo do frete impactaria fortemente no preço.

Por outro lado, em setembro de 2020 houve uma disparada no frete marítimo, saindo de pouco mais de US$ 2.000 dólares/contêiner para mais de US$ 10.000, o que também tornou difícil a vida dos importadores.

Estes são 2 exemplos de como a logística internacional vai exigir um detalhado planejamento, que vai envolver 03 opções: Risco, Tempo e Custo.

Você só vai conseguir escolher uma delas, e vai deixar de lado as outras duas.

Como assim? Você me pergunta …

O que eu quero dizer, é que na matriz de decisão da logística internacional, ou você escolhe o tamanho do risco que deseja correr, ou o prazo que pode esperar, ou o preço que pode pagar.

Você jamais vai ter uma logística segura como a alemã (fator risco), precisa como a inglesa (tempo) e barata como a chinesa (custo).

Os três ao mesmo tempo não dá.

E o seguro, também é importante? O transporte internacional oferece inúmeros riscos à mercadoria transportada, seja ela em qualquer modal.

Do mais simples e perto, ao mais complexo e longe, em nenhuma hipótese é possível dizer que a mercadoria estará livre de qualquer problema.

E por menor que seja o valor da mercadoria, não é recomendável que a carga seja transportada sem a garantia de um seguro internacional.

OS TRIBUTOS NA IMPORTAÇÃO

Conceitualmente, Tributo é toda prestação pecuniária compulsória em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada.

E a importação empresarial no Brasil, salvo uma exceção ou outra, tem os seguintes tributos federais:

- II – Imposto de Importação

- IPI – Imposto sobre Produto Industrializado

- PIS/PASEP – Programa de Integração Social

- COFINS – Contribuição Social para o Financiamento da Seguridade Social

- Taxa Siscomex – Taxa de Utilização do Siscomex na Importação

Algumas operações, a depender do tipo de mercadoria ou da modalidade de transporte, ainda poderá incidir:

- Direitos antidumping

- Medidas de salvaguarda

- CIDE – Contribuição de Intervenção no Domínio Econômico

- AFRMM – Adicional de Frete para a Renovação da Marinha Mercante

Na esfera estadual, temos o seguinte tributo:

- ICMS – Imposto sobre Circulação de Mercadorias e Serviços.

Para a importação de mercadorias, não há tributo de competência do município.

IMPOSTO DE IMPORTAÇÃO

O Imposto de Importação (II) incide sobre mercadoria estrangeira, bem como sobre bagagem de viajante e bens enviados como presente ou amostra, ou a título gratuito.

Tem como fato gerador a entrada de mercadoria estrangeira no território aduaneiro. Para efeito do cálculo do imposto, considera-se ocorrido o fato gerador na data do registro da Declaração de Importação.

A base de cálculo do II é o valor aduaneiro, aplicado pela alíquota ad valorem ou quando a alíquota for específica, a quantidade de mercadoria expressa na unidade de medida indicada na tarifa.

A Alíquota do Imposto de Importação tem por base a Tarifa Externa Comum – TEC do Mercosul.

IMPOSTO SOBRE PRODUTOS INDUSTRIALIZADOS – IPI

O Imposto sobre Produtos Industrializados (IPI) incide sobre produtos industrializados na importação. Tem como fato gerador o desembaraço aduaneiro da mercadoria de procedência estrangeira.

A base de cálculo do IPI é o valor aduaneiro da mercadoria acrescido do montante do Imposto de Importação.

As alíquotas do IPI na importação são as mesmas aplicáveis nas operações no mercado interno, e constam na Tabela de Incidência do IPI (TIPI).

Em geral, as alíquotas são ad valorem, entretanto, alguns produtos, sujeitam-se, por unidade ou por determinada quantidade de produto, ao imposto fixado em reais.

PIS/IMPORTAÇÃO

O PIS é uma contribuição social natureza tributária, com objetivo de financiar o pagamento do seguro-desemprego, abono e participação na receita dos órgãos e entidades para os trabalhadores públicos e privados.

A base de cálculo é o valor aduaneiro da mercadoria, e tem como fato gerador a entrada de mercadoria estrangeira no território aduaneiro.

Para efeito do cálculo do imposto, considera-se ocorrido o fato gerador na data do registro da Declaração de Importação.

Em geral, as alíquotas são de 2,10%, podendo variar por produto ou operação.

COFINS/IMPORTAÇÃO

Assim como o PIS, o COFINS incide sobre os produtos de procedência estrangeira. É uma contribuição social natureza tributária, destinada a financiar a seguridade social, a qual abrange a previdência social, a saúde e a assistência social.

A base de cálculo é o valor aduaneiro da mercadoria, e tem como fato gerador a entrada de mercadoria estrangeira no território aduaneiro.

Para efeito do cálculo do imposto, considera-se ocorrido o fato gerador na data do registro da Declaração de Importação.

Em geral, as alíquotas são de 9,65%, podendo variar por produto ou operação.

DIREITOS ANTIDUMPING

O dumping é comumente encontrado em operações de empresas que pretendem conquistar novos mercados internacionais. Assim, colocam os preços dos seus produtos extremamente baixo, inferior aos custos de produto, e derrotam empresas locais por conseguirem competir em igualdade.

Os direitos antidumping são aplicados pelo governo que buscam anular o dano sofrido por uma indústria, em decorrência de importações realizadas a preços de dumping, até o limite capaz de neutralizá-lo.

A neutralização é feita através da fixação de alíquota compensatória, a nível que neutralize o dumping.

Havendo o direito antidumping, este é calculado mediante a aplicação de alíquotas ad valorem ou específicas, fixas ou variáveis, ou pela conjugação de ambas. No caso da alíquota ad valorem, ela é aplicada sobre o valor aduaneiro da mercadoria.

MEDIDAS DE SALVAGUARDA

As medidas de salvaguarda têm como objetivo aumentar, temporariamente, a proteção à indústria doméstica que esteja sofrendo prejuízo grave ou ameaça de prejuízo grave decorrente do aumento, em quantidade, das importações.

Medidas de salvaguarda podem tomar a forma de (I) elevação dos impostos de importação, por meio de adicional à Tarifa Externa Comum (TEC) por alíquota ad valorem, específica ou da combinação de ambas ou (II) restrições quantitativas.

CIDE-COMBUSTÍVEIS

É um tributo de competência federal que possui caráter regulatório, para ajuste dos preços dos combustíveis. A CIDE-Combustíveis incide sobre a importação e comercialização de derivados de petróleo.

A base de cálculo da Cide-Combustíveis é a quantidade dos produtos importados ou comercializados no mercado interno.

AFRMM – ADICIONAL DE FRETE PARA A RENOVAÇÃO DA MARINHA MERCANTE

O AFRMM é um instrumento de ação político-governamental que se destina a atender aos encargos da intervenção da União no apoio ao desenvolvimento da marinha mercante e da indústria de construção e reparação naval brasileiras.

O Fato Gerador do AFRMM é o início efetivo da operação de descarregamento da embarcação em porto brasileiro. O AFRMM é calculado sobre o valor do frete do transporte aquaviário, aplicando-se as seguintes alíquotas:

- 25% na navegação de longo curso;

- 10% na navegação de cabotagem; e

- 40% na navegação fluvial e lacustre, quando do transporte de granéis líquidos nas regiões Norte e Nordeste.

Foi criado pelo Decreto-lei nº 2.404/1987 e disciplinado pela Lei nº 10.893/2004.

ICMS – IMPOSTO SOBRE CIRCULAÇÃO DE MERCADORIAS E SERVIÇOS

É um tributo de competência estadual sobre os bens importados em geral, a fim de promover tratamento tributário isonômico para os produtos importados e os nacionais.

O Fato Gerador do tributo é o desembaraço aduaneiro da mercadoria de procedência estrangeira.

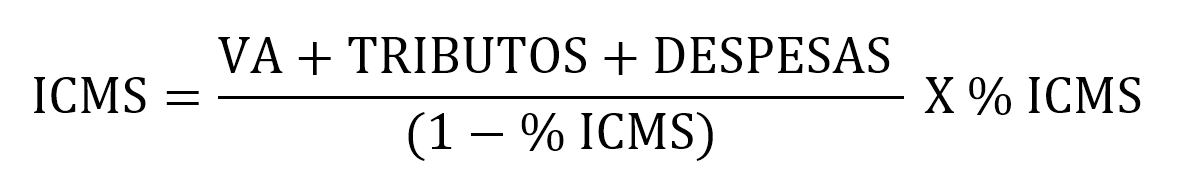

A base de cálculo é representada pelo seguinte cálculo:

Em que:

- VA = FOB + Frete + Seguro + THC

- Tributos = II, IPI, PIS, COFINS

- Despesas = Despesas Aduaneiras

Parece complexo? Não parece, é. Mas a gente consegue simplificar.

A alíquota do ICMS é calculada com base no Regulamento do ICMS de cada estado, utilizando-se a NCM (Nomenclatura Comum do Mercosul) como chave de pesquisa.

TAXA DE UTILIZAÇÃO DO SISCOMEX

Esta taxa é devida no ato de registro da Declaração de Importação (DI) no SISCOMEX, não sendo cobrado nas operações de exportação.

A Taxa de Utilização do Siscomex tem como fato gerador a utilização desse sistema, ou seja, a cada registro de DI é cobrado pela sua utilização, independentemente da ocorrência de tributo a recolher.

É debitada em conta corrente, juntamente com os tributos incidentes na importação.

Os valores da Taxa de Utilização do Siscomex são escalonados de acordo com a instrução normativa que a disciplina.

DESPESAS ADUANEIRAS

O custo final de uma importação é a soma do:

- Preço da origem,

- Da logística internacional,

- Dos tributos aduaneiros, e

- Das despesas aduaneiras.

E o que são as Despesas Aduaneiras?

Despesas aduaneiras não se referem somente àquelas perante a aduana, ou os tributos como queira chamar, mas sim, a quaisquer despesas incorridas no controle e desembaraço da mercadoria, ainda que pagas a pessoas jurídicas de direito privado.

Em outras palavras, são todas àquelas cobradas ou debitadas ao adquirente no controle e desembaraço da mercadoria, ainda que venham a ser conhecidas somente após o desembaraço.

São exemplos de despesas aduaneiras:

- Honorários Aduaneiros;

- Despesas com liberação do BL;

- Frete Interno (porto x fábrica)

- Despesas com remoção (zona primária x zona secundária);

- Armazenagem Portuária / Aeroportuária;

- Movimentação portuária (desova, separação, contagem, posicionamento);

Não há um sistema, ou tabela geral, que localize as despesas aduaneiras, em poucos cliques.

Uma sugestão é utilizar o serviço de um despachante aduaneiro local. Ele é o conhecedor daquela região, e certamente tem estes valores (ou a maioria deles) arquivados, pronto para lhe enviar.

A precisão aqui é relevante, porque há despesas calculadas por valor fixo, outras em percentual. Também há cobrança por diária ou em períodos.

Em resumo, tenha um checklist disso tudo, porque a última etapa é planilhar tudo isso.

PLANILHANDO O PREÇO FINAL

Agora é a hora de colocar isso tudo em prática. Pegar cada uma dessas informações e lançar em uma planilha de custos.

Aqui no Comexblog a gente possui uma planilha, que usamos em nossos próprios clientes, e que é resultado de muitas reuniões, adaptações e melhorias, com vários de anos de experiência prática e operacional, aplicados em centenas de importações, e obtendo resultados incríveis.

Quer ter acesso a este conteúdo incrível? Então baixe agora neste link.

UM CONVITE ESPECIAL PARA VOCÊ

Se você quiser acompanhar os bastidores da importação, verificando como as operações acontecem na prática, sem tarja preta, sem esconder nenhum procedimento, e com isso se tornar uma autoridade no seu ramo, eu te convido a me acompanhar no Instagram.

Eu faço postagens em que mostro os segredos dos nossos bastidores revelados na sua timeline. É conteúdo de mentoria, só que de graça.

Basta clicar neste link e me seguir.

Te espero lá 📍

Por favor, me envie informação sobre o curso de analista de importação. É presencial? Ou virtual?